激励对象参与股权激励计划取得的收益,应当依法缴纳个人所得税。一般而言,激励对象在股权激励计划不同阶段可能获得的收益包括:授予或者行权时以低于公允价值的价格取得激励股权;持有激励股权时取得的股息、红利;转让激励股权时产生的增值部分等。根据收益内容不同及激励对象持有激励股权的方式不同,个人所得税的缴纳情况不同。

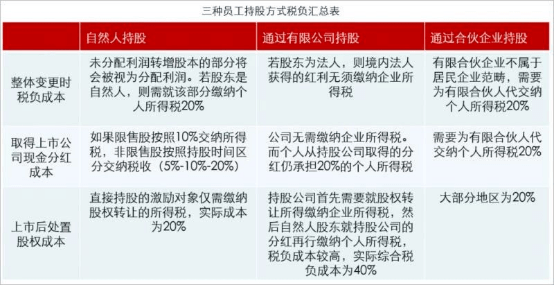

一、直接持有激励股权的激励对象需要缴纳的个人所得税情况

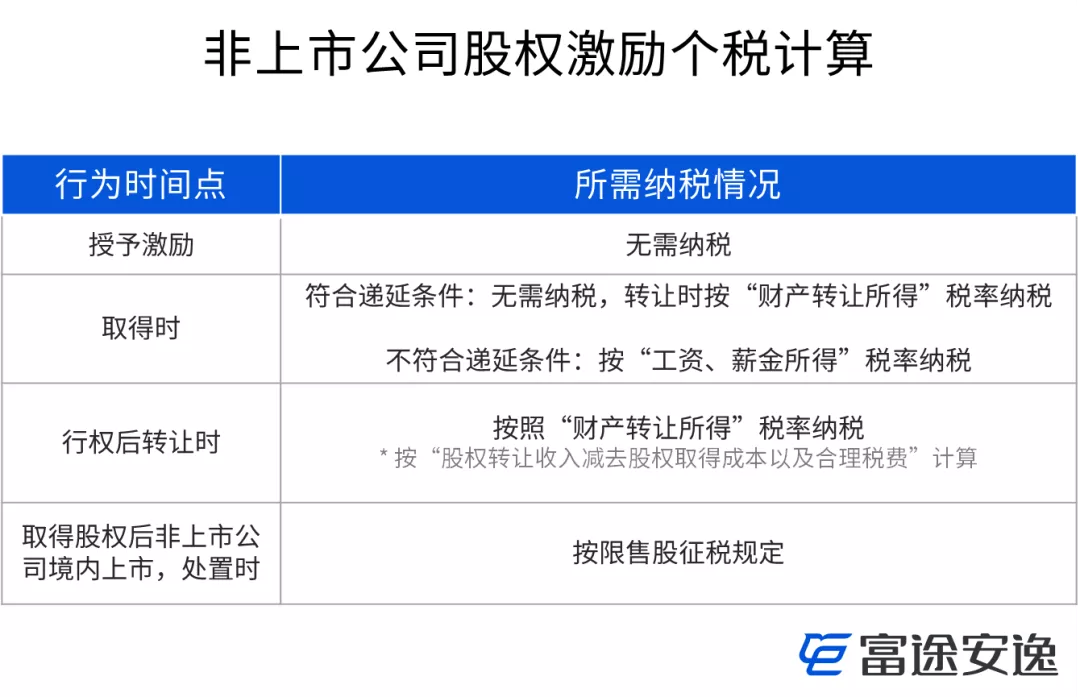

1、取得阶段

激励对象以低于市场公允价格取得激励股权的,应当在取得激励股权时,缴纳个人所得税。这个阶段的个人所得税,可以跟主管税务接管沟通,实行递延纳税,至股权转让时纳税。若不实行递延纳税,则纳税时间上,激励对象获授股权的,在获授时应缴纳个人所得税,激励对象获授股权期权的,在行权时缴纳个人所得税。

对于这个阶段的税率,按照“工资、薪金所得”进行纳税,税率适用3%-45%的超额累进税率。

2、持有阶段

激励对象在持有激励股权时,可能取得公司分配的股息、红利,该部分收益应缴纳个人所得税,股息、红利所得适用比例税率,税率为20%。

3、转让阶段

激励对象转让激励股权时,相关转让价款高于取得成本,该差额部分的增值收益应缴纳个人所得税,这个阶段按照财产转让所得比例税率,税率为20%。

二、公司型员工持股平台的激励对象需要缴纳个人所得税情况

1、取得阶段

激励对象以低于公允价格取得员工持股平台股权,从而间接取得激励股权的,应在取得激励股权时,缴纳个人所得税。激励对象应对实际支付款项低于公平市场价格的差额,按照“工资、薪金所得”适用3%-45%的超额累进税率。关于该种方式是否适用递延纳税,在实践中有不同的认知,需与具体的税务主管部门沟通。

2、持有阶段

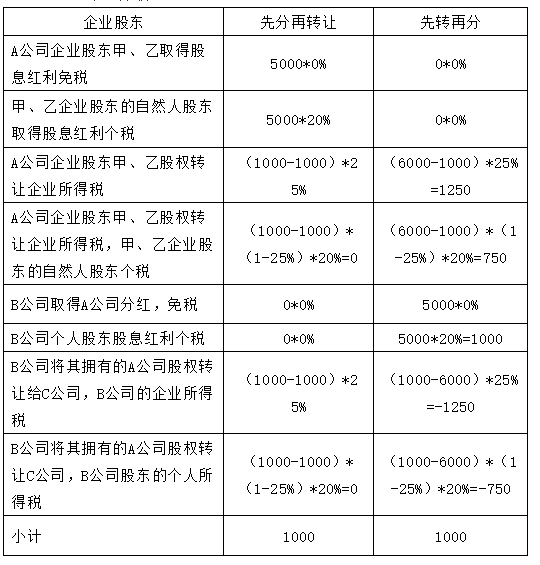

激励对象间接持有激励股权时,取得收益须经过两个步骤:步骤一是拟上市公司向公司型员工持股平台分配股息、分红;步骤二是公司型员工持股平台向激励对象分配股息、分红。

对于步骤一,根据有关规定,有限公司的企业所得税为25%,但是根据相关规定,符合条件的居民企业之间的股息、红利等权益性投资收益,以及在中国境内设立机构、场所的非居民企业从居民企业获取的与该机构、场所获得的股息、红利等权益性投资收益属于免税收入。故公司型员工持股平台若符合上述条件,持股平台从拟上市公司取得的投资收益(股息、红利)免征企业所得税。

对于步骤二,公司型持股平台向激励对象分配股息、红利时,根据个人所得税法的相关规定,股息、红利所得适用比例税率,税率为20%。

3、转让阶段

激励对象转让激励股权包括两种方式,其一是激励对象转让员工持股平台的股权,其二是激励对象通过员工持股平台转让拟上市公司的股权。

激励对象转让员工持股平台的股权,转让收入在扣减股权原值和合理费用后的余额,按照财产转让所得缴纳个人所得税,税率为20%。

激励对象间接转让拟上市公司的股权,需要经过两个步骤,步骤一位持股平台对外转转让拟上市公司的股权,步骤二为激励对象向持股平台或者其他方转让员工持股平台的股权。对于步骤一,按照企业所得税法的规定,员工持股平台转让激励股权所得收益属于财产转让收入,税率为25%;步骤二,按照个人所得税法的规定,税率为20%。故激励对象间接转让员工持股平台持有的激励股权,存在双重征税情况,理论上实际缴纳税率最高为40%。

三、合伙型员工持股平台的激励对象需要缴纳个人所得税情况

1、取得阶段

激励对象以低于市场公允价格取得员工持股平台合伙份额,从而间接取得激励股权的,应在逇激励股权时,缴纳个人所得税。激励对象应对实际支付款项低于公平市场价格的差额,按照“工资、薪金所得”项目,适用3%-45%的超额累进税率。关于该种方式是否适用递延纳税,在实践中有不同的认知,需与具体的税务主管部门沟通。

2、持有阶段

激励对象间接持有激励股权,取得收益须经过两个步骤,步骤一是拟上市公司向合伙型员工持股平台分配股息、红利,步骤二是合伙企业员工持股平台向激励对象分配利润。

步骤一,根据相关规定,合伙企业对外投资分回的利息、股息、红利,该部分收入不并入合伙企业收入,而是根据“先分后税”原则,直接作为激励对象个人的利息、股息、红利所得,步骤一中,合伙企业型员工持股平台不涉及纳税的情形。

步骤二,根据相关规定,激励对象从合伙企业型持股平台获得股息、分红公司税务咨询,适用“利息、股息、红利”按照20%的税率计算个人所得税。

3、转让阶段

激励对象对外转让激励股权通过两种方式:其一是激励对象转让员工持股平台的持股份额,其二是激励对象通过员工持股平台转让拟上市公司的股权,

对于激励对象转让员工持股平台合伙份额,按照相关规定,激励对象按照“财产转让所得”缴纳个人所得税,税率为20%。

对于激励对象间接转让拟上市公司的股权,部分地区存在按照“个体工商户生产、经营所得”项目征缴个人所得税的情形,适用税率为5%-35%的超额累进税率;部分地区存在按照“财产转让所得”项目征缴个人所得税的情形,使用税率为20%。

四、公司型员工持股平台和合伙企业型员工持股平台,税负上的差别情况

公司型员工持股平台和合伙企业型员工持股平台,激励对象的税负比较如下:

阶段

收益内容

公司型

合伙企业型

取得阶段

以低于市场公允价值的价格间接取得激励股权

超额累进税率3%-45%

超额累进税率3%-45%

持有阶段

股息、红利

20%

20%

转让阶段

激励对象转让员工持股平台所得收益

20%

无明确规定,实践中多为20%

激励对象通过员工持股平台间接转让激励股权所得收益

存在双重征税,实际税率为40%

无明确规定,各地方执行纳税政策不一,既有存在固定税率20%,也有超额累进税率5%-35%。

对于持股平台的激励对象,虽然在股权激励中存在多个纳税阶段的可能,但是在实践中,激励对象个人所得税主要集中于转让激励股权阶段。根据上述表格可知,在转让阶段,公司型持股平台存在双重纳税的情况,税率大概在40%,而合伙型持股平台的税负在20%或者5%-35%的超额累进税率,合伙型持股平台具有较强的优势。

结合合伙企业型持股平台中有法定的“当然退伙”、“除名退伙”等清退不合适激励对象等因素,在设计股权激励平台时公司税务咨询,一般情况下,有限合伙企业型持股平台为更优选择。

——END——

关于我们:

恒杉咨询是专业性顾问机构,专业方向:上市公司与非上市公司股权激励顾问咨询;绩效薪酬顾问咨询;VIE搭建及海外上市公司股权激励顾问咨询;到目前为止恒杉服务全国几百家企业实践经验,恒杉致力于为创业者提供价值创造的智慧与技能服务!

合作伙伴:

合作伙伴:富途、海润并购基金、银丰金融投资、清北智库、省心办财税、省人协、顺知战略咨询、宝域投资、美森咨询、达坦咨询、伯乐会、中国管理科学院研究所。

联系我们:

欢迎专业人士投稿邮箱:

更多财税咨询、上市辅导、财务培训请关注凯发娱发com咨询官网 素材来源:部分文字/图片来自互联网,无法核实真实出处。由凯发娱发com咨询整理发布,如有侵权请联系删除处理。

400-835-0088

400-835-0088